ここから本文です。

更新日:2024年11月26日

ふるさと納税の寄附金控除の計算方法

ふるさと納税の寄附金控除の計算方法について

以下の1及び2の合計額の5分の3が市民税から、5分の2が県民税からそれぞれ差し引かれます。

- 基本控除分(市民税6%、県民税4%)市県民税の寄附金控除対象に全て適用されます。

{寄附金額(総所得金額等の30%が限度)-2,000円}×10% - 特例控除分(市県民税の調整控除後の所得割の20%が限度)ふるさと寄附金に限り、基本控除に加算されます。

(寄附金額-2,000円)×(90%-所得税の速算表の割合×1.021)

※分離課税の譲渡・配当所得などがある場合は、割合が異なる場合があります。

※詳しくは総務省ホームページ「税金の控除について(外部サイトへリンク)」をご覧ください。

|

課税総所得金額 |

割合 |

課税総所得金額 |

割合 |

||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

0円~1,949,000円 |

5% |

9,000,000円~17,999,000円 |

33% |

||||||||||||||||||||||||||||||

|

1,950,000円~3,299,000円 |

10% |

18,000,000円~39,999,000円 |

40% |

||||||||||||||||||||||||||||||

|

3,300,000円~6,949,000円 |

20% |

40,000,000円~ |

45% |

||||||||||||||||||||||||||||||

|

6,950,000円~8,999,000円 |

23% |

||||||||||||||||||||||||||||||||

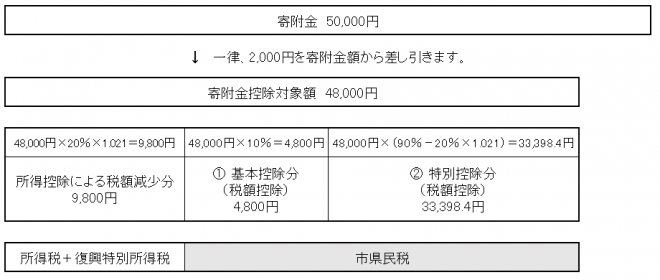

ふるさと納税の寄附金控除の計算例

400万円の課税総所得金額がある方が、地方自治体に5万円の寄附をされた場合

(市県民税所得割を40万円と仮定)

【控除額合計】9,800円+4,800円+33,400円=48,000円

上記例の場合、50,000円の寄附により、所得税及び市県民税の負担が合計48,000円減少します。

(所得税は確定申告をすることにより、税額が還付されます。市県民税は、翌年度分の税額が減額になります)

※市民税及び県民税の税額控除額に1円未満の端数があった場合、切り上げて計算します。

ふるさと納税後のお手続きについて

寄附金控除についての申告

所得税及び個人市民税・県民税から控除を受けるためには、寄附をした翌年の3月15日までに、住所地等の所管の税務署へ確定申告を行う必要があります。

※確定申告書第2表の住民税に関する事項の寄附金税額控除の欄に、寄附先の名称及び寄附金額を必ず記載ください。

なお、申告の際には寄附金受領証明書(寄附を行った際に、寄附先の都道府県及び市区町村といった地方公共団体が発行する領収書)の提出又は提示が必要です。

※寄附をされる際は、必ず納税者様の本人名義で寄附してください。納税者様以外の方が寄附されても、寄附金控除の対象になりませんのでご注意ください。

ふるさと納税をされた方の確定申告については、国税庁ホームページをご覧ください。

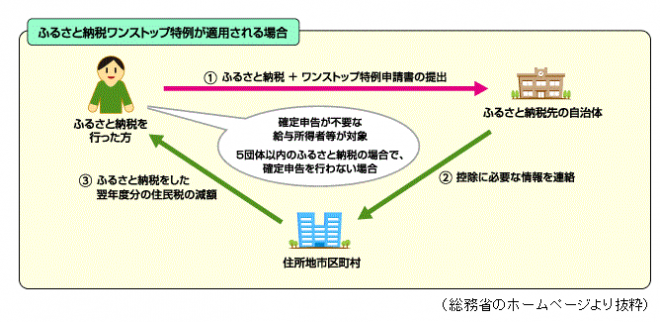

ふるさと納税ワンストップ特例制度について

ふるさと納税による寄附金控除を受けるためには、確定申告又は個人住民税の申告を行う必要がありますが、「ふるさと納税ワンストップ特例制度」を利用することで、確定申告等を行わなくても寄附金控除を受けることができるようになりました。

この特例の適用を受けた方は、所得税の控除相当額を含めて、個人住民税からまとめて控除されます。(ふるさと納税を行った翌年の6月以降に支払う個人住民税から控除されます。)

総務省ホームページ「ふるさと納税ポータルサイト(外部サイトへリンク)」

対象者は、確定申告や個人住民税申告を行う必要のない給与所得者や年金所得者等です。

確定申告を行う必要のある自営業者や、給与所得者等であっても医療費控除等を受けるために確定申告を行う必要のある方は対象となりません。

また、平成27年4月1日以降に行ったふるさと納税が特例の対象であり、ふるさと納税先の自治体数が5団体以内である必要があります。

ふるさと納税を行う際に各ふるさと納税先の自治体に特例の適用に関する申請書を提出することで、特例が受けられます。

特例の適用申請後に、転居による住所変更等、提出済の申請書の内容に変更があった場合、ふるさと納税を行った翌年の1月10日までに、ふるさと納税先の自治体へ申告特例申請事項変更届出書を提出してください。

注意

下記に該当する場合は、ふるさと納税先自治体にふるさと納税ワンストップ(申告特例)申請書を提出している場合も、ふるさと納税ワンストップ特例制度の申請はなかったもの(特例制度の適用対象外)とみなされるため、控除を受けるためには、これまで同様に確定申告書への記載及び提出が必要です。

- 5団体を超える自治体へふるさと納税をした方

- 寄附した年の翌年度の市民税・県民税申告書または、寄附した年分の確定申告書を提出した方

- 申告特例申請書に記載の住所と、寄附した翌年の1月1日の住所が異なる方のうち、1月10日までに、ふるさと納税先自治体にその変更の届を提出していない方

※市民税・県民税申告書または、確定申告書を提出する方で寄附金控除を受ける場合は、申告書に、寄附金控除を受けるすべての寄附金(ふるさと納税分も含む)を必ず記載してください。

※当初の税額通知後、市民税・県民税申告書または、確定申告書を期限後申告した場合、当初の通知でふるさと納税ワンストップ特例分の控除が適用されていたとしても、その分の控除はなかったものとみなされるため、申告書に、寄附金控除を受けるすべての寄附金(ふるさと納税分も含む)を必ず記載してください。

お問い合わせ

より良いウェブサイトにするためにみなさまのご意見をお聞かせください